어제 7월 말 회의에서 미국 연방 준비 은행(US Federal Reserve Bank, 연준)은 정책 금리를 현재 최고치인 5.25~5.5%에서 인하하지 않았다. 이는 미국 경제가 '냉각'되고 실업률이 상승하기 시작했으며 경제 활동이 약화되고 있음을 인식하고 있었음에도 이뤄진 조치이다.

연준의 문제는 항상 그렇듯이 한편으로는 이자율을 높게 유지하여 인플레이션을 낮추려는 것과 다른 한편으로는 높은 이자율이 가계의 소비 감소와 기업의 투자 및 고용 축소를 초래할 위험 사이의 균형이었다.

연준은 주요국의 다른 중앙은행과 마찬가지로 연간 2%라는 임의적인(다소 무의미한) 물가상승률을 목표로 가지고 있지만, 다른 중앙은행과 달리 고용과 경제 성장을 유지하고 인플레이션을 낮추는 '이중 임무'를 가지고 있다. 연준이 이 이중 임무를 달성할 수 있을까? 연준은 그럴 것이라고 주장하고 있으며, 주류 경제학자들 사이에서도 낮은 물가와 실업률, 적당한 경제 성장의 '골디락스 시나리오(Goldilocks scenario)'를 달성할 것이라고 일치된 견해를 밝히고 있다.

하지만 이 두 가지 목표를 달성하는 것은 연준의 금리 정책에 달려 있지 않다. 내가 이전에 여러 차례 주장했듯이 통화 정책은 소비나 투자 등 지출을 위해 빌리는 비용을 다소 낮춤으로써 경제의 '총수요'를 관리해야 한다. 하지만 2020년 팬데믹 침체가 끝난 이후 최근 인플레이션이 급등한 경험은 분명하다. 인플레이션은 정부 지출 폭증이나 '과도한' 임금 상승 또는 둘 다로 인한 '과도한 수요' 때문이 아니라 약화해 막힌 공급망과 제조업 생산의 더딘 회복으로 인해 상승했다. 그리고 인플레이션은 에너지와 식량의 가격이 하락하고 글로벌 공급망 막힘이 줄어들고 생산이 회복되기 시작하자마자 진정되기 시작했으며 통화 정책은 이러한 움직임과 거의 관련이 없었다.

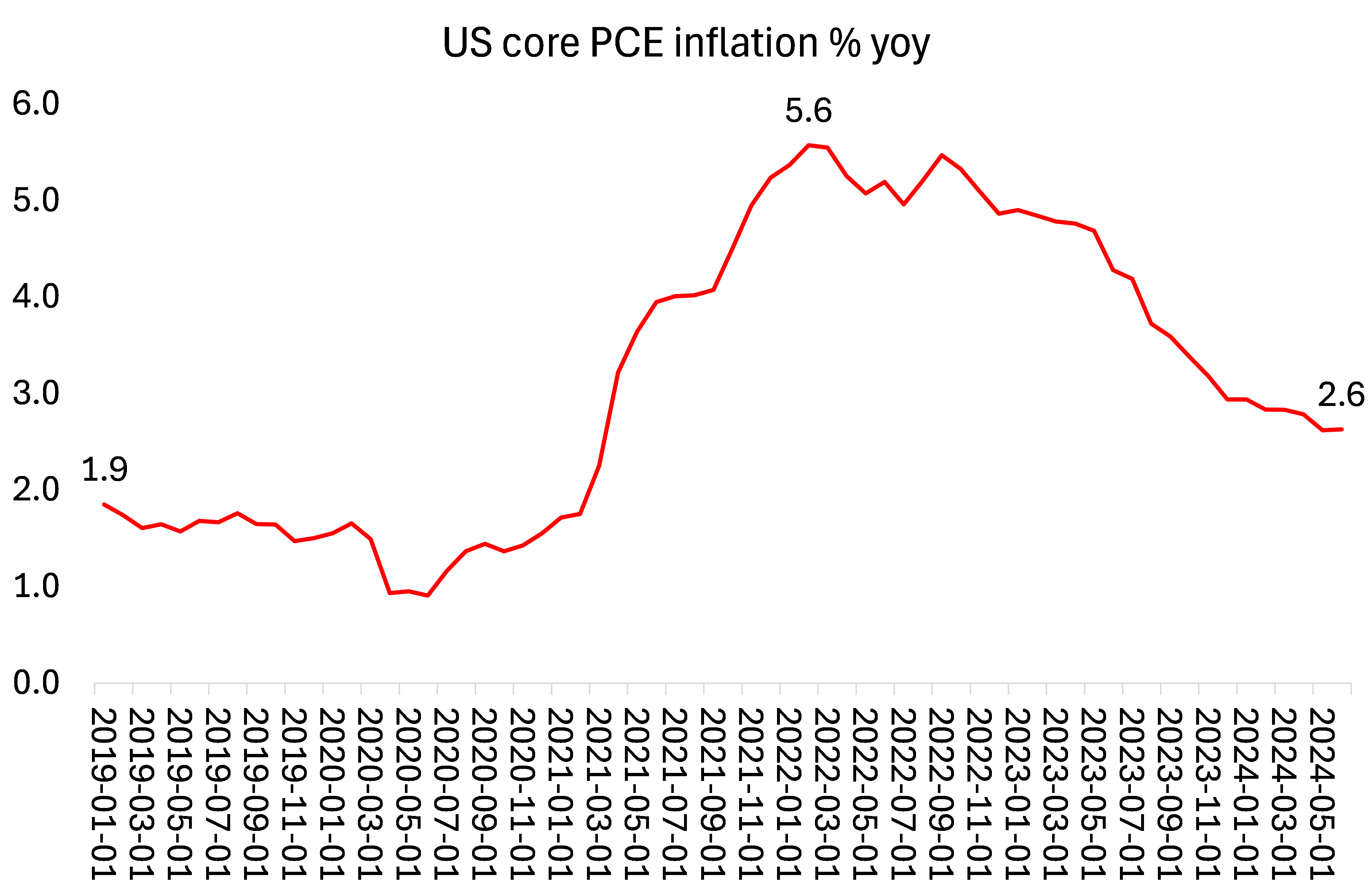

제이 파월 연준 의장과 모든 주류 경제학자들의 희망과 기대와는 달리, 미국 경제에는 두 가지 목표를 달성할 가능성이 낮다는 것을 보여주는 동향이 있다. 첫째, 인플레이션은 여전히 그대로이다. 즉 연간 2% 목표치를 훨씬 상회한다. 연준은 핵심 개인 소비 지출(PCE) 물가지수를 기준으로 미국 물가 상승률을 측정한다. 이것은 생산자 가격과 에너지 및 식품 가격을 제외한 복잡한 지표로, 대다수 미국인에게는 가격 상승을 정확하게 측정하지 못한다! 그럼에도 핵심 개인 소비 지출(PCE) 지수는 현재 2.6%로, 2022년의 최고치인 5.6%에서 내려왔지만 여전히 2%를 넘고, 2019년의 비율보다 훨씬 높다.

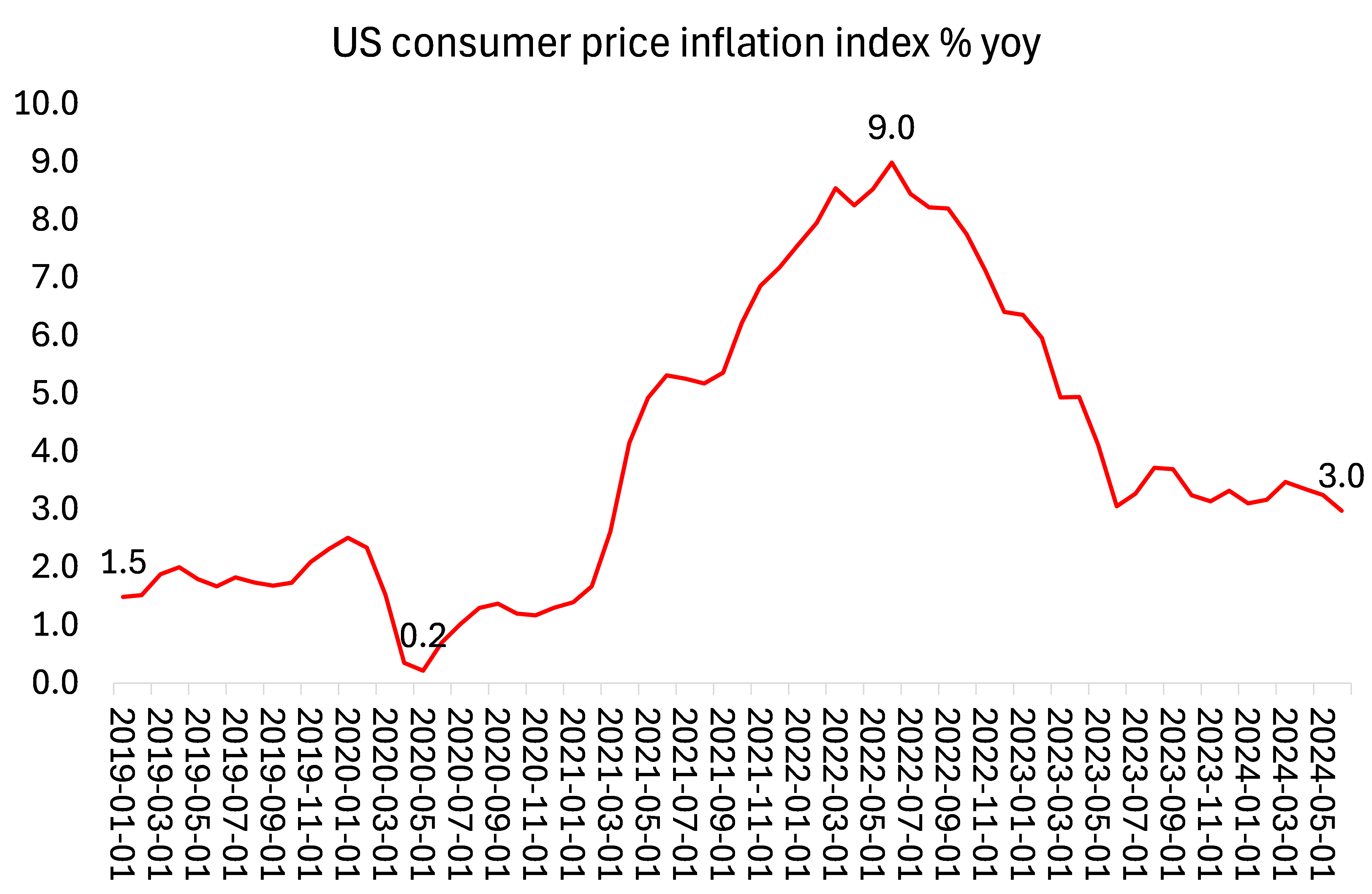

전체 소비자 물가 상승률은 연준의 측정치보다 훨씬 높다. 현재 3.0%로 2002년 최고치인 9%에서 하락했지만 여전히 연준의 목표치보다 1% 포인트 높으며 2019년보다 두 배에 달한다.

주류 경제학자들의 낙관적인 이야기에도 불구하고 CPI 금리(소비자 물가지수에서 나타나는 물가상승률)는 하락할 기미가 없이 3% 내외를 유지하고 있다. 그 이유는 분명하다. 첫째, 내가 주장했듯이 인플레이션은 '과도한 수요'가 아니라 낮은 생산성 증가와 높은 원자재 가격 등 공급 약화에 의해 주도되고 있으며 둘째, 미국 경제에서 많은 제품의 가격이 지난 2년 동안 급격히 인상되었지만 공식 물가지표에는 영향을 미치지 않는 것처럼 보이기 때문이다.

특히 주거비, 의료비, 자동차 보험료가 급격히 상승했다. 최근 파이낸셜 타임스(FT) 기사에서 인정했듯이, "두 가지 모두 팬데믹 공급 충격(건설 감소와 차량 부품 부족)의 산물이며 여전히 공급망에 퍼지고 있다. 사실, 현재 자동차 보험이 더 비싼 것은 과거의 차량 비용 압박의 산물이다. 수요는 핵심적인 문제가 아니며, 높은 요율로는 할 수 있는 일이 거의 없다.“

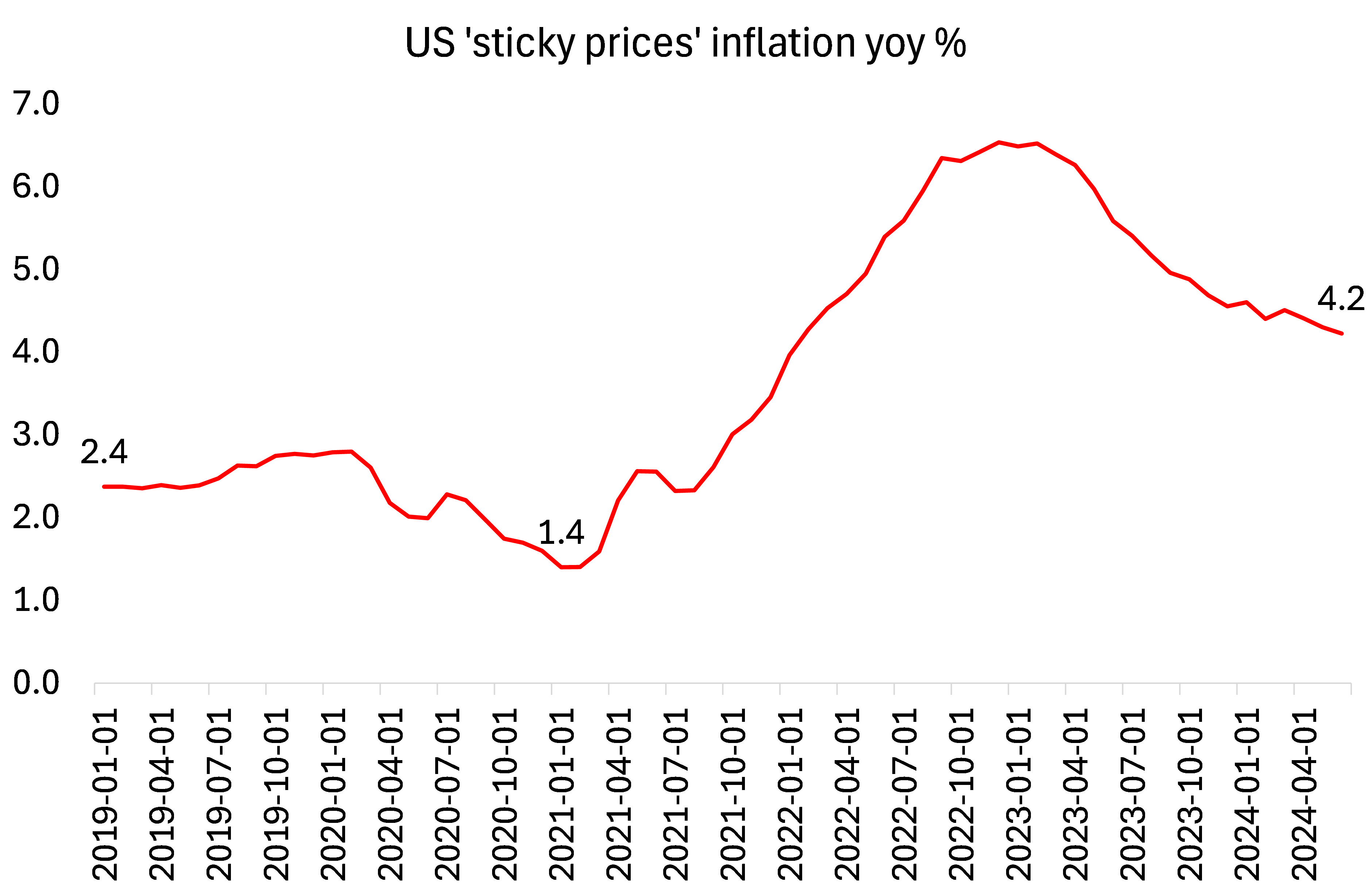

미국 경제의 또 다른 인플레이션 척도인 고정 가격 소비자물가지수(SCPI)도 있는데, 이는 상대적으로 가격 변동이 드물어 수요 변화에 큰 영향을 받지 않는 CPI에 포함된 상품과 서비스의 하위 집합으로 계산된다. 이 지수 역시 2021년 초보다 세 배 높은 4.2%로 현재 훨씬 높은 인플레이션율을 보이고 있다.

이 수치는 기업들이 가격을 올릴 기회만 노리고 가격을 내릴 기회는 갖지 않는 등 인플레이션이 경제에 고착화되었음을 시사한다. 지난 3년 동안 미국 가계가 구매하는 상품과 서비스 가격이 평균 20% 상승했다는 사실을 잊지 말자. 따라서 현재의 인플레이션 둔화가 의미하는 것은 가격이 여전히 크게 상승하고 있지만 이제는 더 이상 빠르게 오르지 않고 있다는 의미일 뿐이다. 이러한 물가 상승은 지난 몇 년 동안 대부분의 미국인의 실질 소득을 잠식해왔기 때문에 모든 미국인이 직업을 가지고 있더라도(대부분 저임금 서비스직) 생활 수준은 오히려 후퇴했다.

따라서 연준의 말과는 달리 '인플레이션과의 전쟁'에서 승리하지 못했고, 그 결과 연준은 여전히 정책금리를 인하하지 않고 있다. 그러나 연준의 높은 정책금리는 대출금리를 높게 유지하여 투자와 고용을 위해 대출을 받아야 하는 중소기업의 수익과 가계의 신용카드 및 모기지 금리에 타격을 주고 있다 .

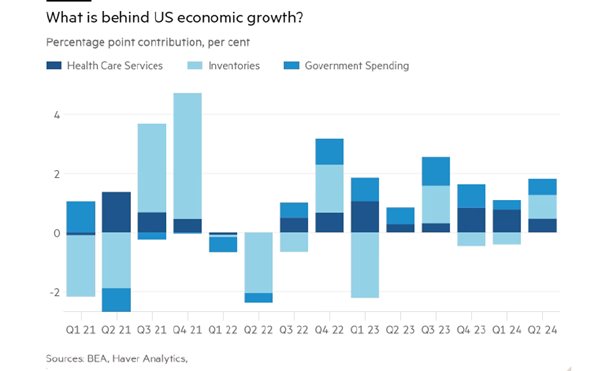

이 때문에 미국 경제가 과연 고금리의 수익 압박으로 인한 경기 침체를 피할 수 있을지에 대한 의문이 제기된다. 최근 미국의 올해 2분기 연간 실질 GDP 성장률이 1분기 1.4%에서 2.8%로 상향 조정된 것에 대해 많은 사람들이 주목했다. 그러나 이 수치에는 많은 구멍이 숨겨져 있다.

첫째, 이는 '연간비율(annualised rate)'로, 2분기 실질 GDP 분기별 증가율은 0.7%에 불과했다. 둘째, 성장률에는 의료 서비스(0.45%p), 재고(0.82%p), 정부 지출(0.53%p)의 주요 기여가 포함되어 있다. 의료 서비스는 실제로 더 나은 의료 서비스가 아니라 의료보험 비용 상승의 척도이며 그 비용은 지난 3년 동안 급등했다. 재고는 판매되지 않은 상품 재고, 즉 판매되지 않은 생산량을 의미하며 정부 지출은 주로 무기 제조에 사용되어 생산적인 기여를 거의 하지 못했다.

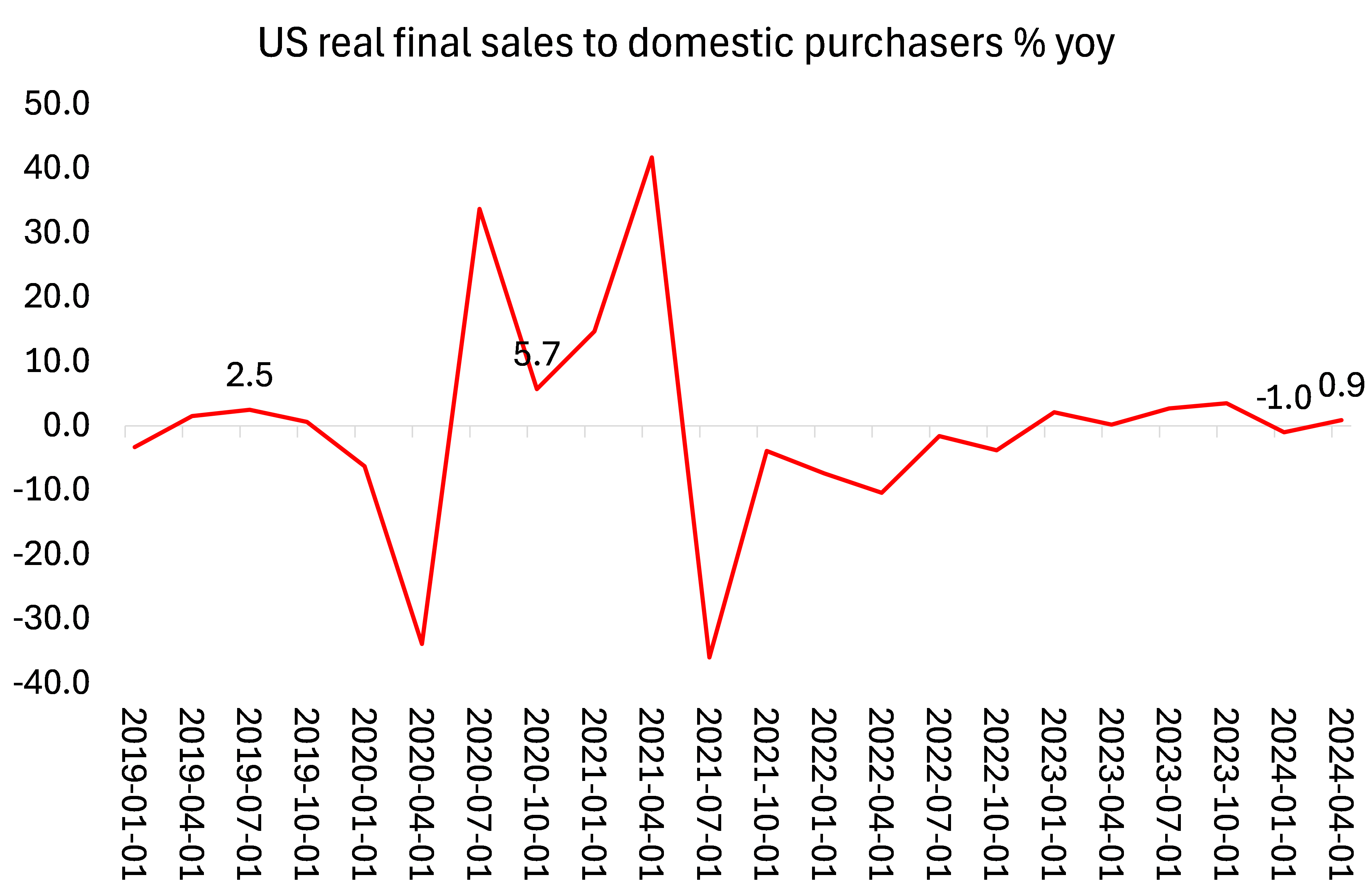

이러한 모든 요소를 제거하고 미국 경제 활동을 더 잘 측정할 수 있는 '국내 민간 구매자에 대한 실질 최종 판매(real final sales to private domestic purchasers)'를 살펴보면 1분기 부진에 비해 개선된 점이 없다. 실제로 올해 상반기 실질 최종 판매 증가율은 제로이며, 2023년 전체적으로는 약 2%에 그쳤다.

평균적으로 지난 2년간 실질 소득이 감소한 미국 가계의 성장은 소폭 증가에 그치고 있으며, 실질 개인 가처분 소득(인플레이션과 세금을 고려한 후 개인에게 돌아가는 소득)은 1분기보다 느린 연율 1% 증가에 그쳤다.

미국 소비자 심리가 8개월 만에 최저 수준으로 떨어진 것도 당연하다. 미시간 대학의 7월 소비자 심리지수는 66.4로 11월 이후 가장 낮은 수치를 기록했다. 소비자 지출과 소득이 호황을 누리고 있다고 믿는 주류 경제학자들은 이를 '경기 침체'라고 부르며 당혹스러워했다. "미국 가계는 자신이 잘하고 있다는 사실을 깨닫지 못하는 것 같다"면서도 "높은 가격이 특히 저소득층의 태도를 계속 떨어뜨리고 있다"고 미시간 설문조사 책임자인 조앤 슈(Joanne Hsu)는 말한다.

미국 기업 실적 시즌이 시작되었고, 특히 미국 주식 시장을 지배하고 기업 부문에서 이익의 대부분을 차지하는 거대 기술 및 소셜 미디어 기업을 중심으로 전반적으로 나쁜 소식이 들려오고 있다.

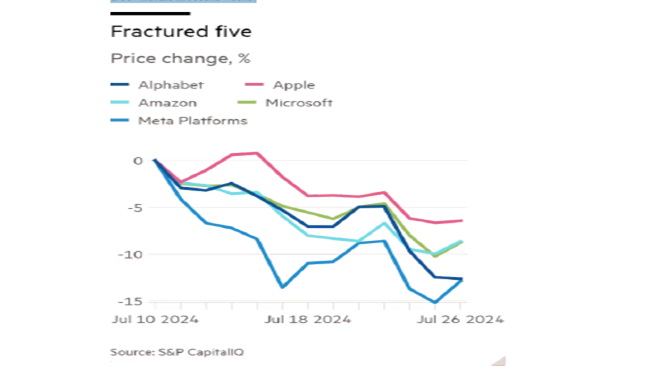

지난 9개월 동안 미국 증시 랠리를 주도한 이른바 '7대 기술주' 중 4개 종목은 최근 고점 대비 주가가 10% 이상 하락하며 '조정 영역'에서 한 주를 마감했다. 다른 2개 종목인 마이크로소프트(Microsoft)와 아마존(Amazon)은 조정을 정의하는 두 자릿수 하락에 근접했다. '장엄한 7대에서 부서진 5대로!‘

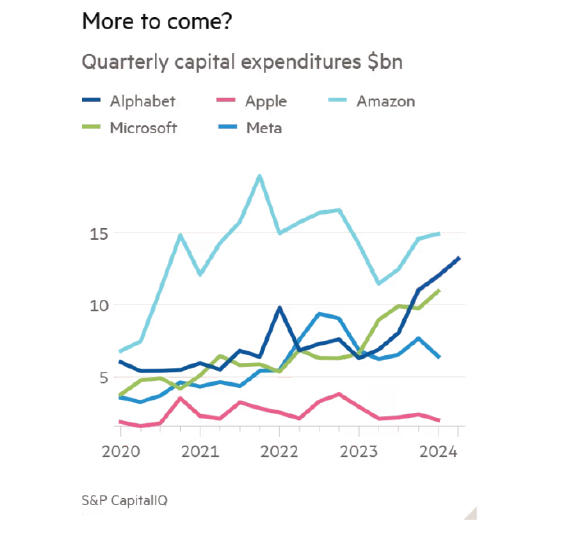

빅 테크는 AI를 통한 막대한 수익을 기대하며 전례 없는 수준의 투자를 단행했고, 미국 경제에서 기업 투자의 주요 동력이 되었다. 마이크로소프트는 올해 "자본 지출이 크게 증가할 것으로 예상"하며 "단기적인 AI 수요가 가용 용량보다 조금 더 높다"고 말했다. 아마존은 클라우드 서비스와 AI에 대한 강력한 수요가 자본 지출을 "의미 있게 증가"시킬 것이라고 말했다. 메타(Meta)는 AI가 올해와 2025년까지 더 많은 투자를 이끌고 있다고 말한다. 그러나 AI로 인한 수익 증가의 빠른 실현에 대한 의구심이 제기되기 시작했으며, 빅 테크가 지출을 줄이기 시작하면 기업 경제에 반향을 일으킬 것이라는 우려가 커지고 있다. 주식 시장의 '꼬리 위험(tail risk)'에 대한 이야기가 더 많이 나오고 있다.

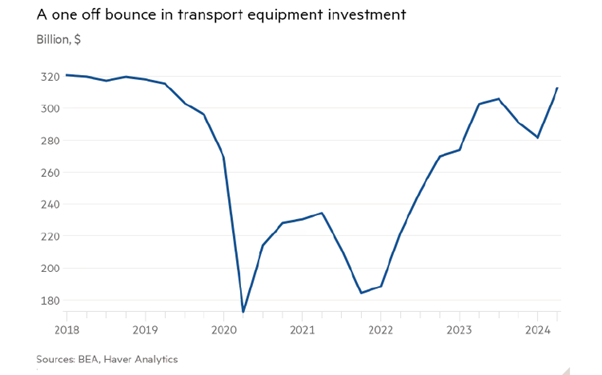

또한 더 넓은 경제의 선구자로 여겨지는 배송 회사인 UPS의 주가는 UPS가 올해 남은 기간 동안의 전망을 하향 조정한 후 12% 하락했다. 팬데믹이 끝난 이후 전 세계 물동량 증가를 처리하기 위해 운송 장비에 대한 투자가 크게 증가했지만, 이는 곧 끝날 것으로 보인다.

또한 더 넓은 경제의 선구자로 여겨지는 배송 회사인 UPS의 주가는 UPS가 올해 남은 기간 동안의 전망을 하향 조정한 후 12% 하락했다. 팬데믹이 끝난 이후 전 세계 물동량 증가를 처리하기 위해 운송 장비에 대한 투자가 크게 증가했지만, 이는 곧 끝날 것으로 보인다.

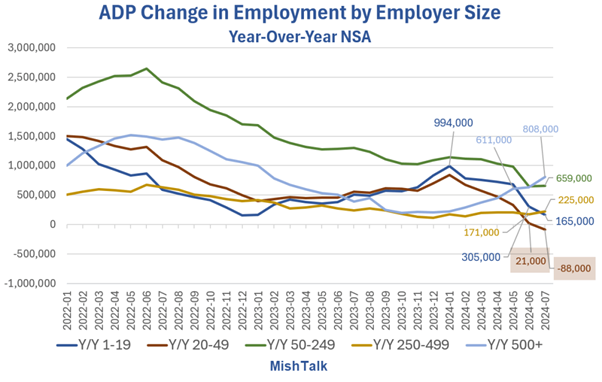

고용도 전반적인 상황은 고용 증가세가 약화되고 실업률이 증가하는 것으로 나타났다. ADP 데이터에 따르면 20~49명의 근로자를 고용하는 중소기업의 전년 대비 급여 증가율은 마이너스 88,000명이다. 그리고 대기업을 제외한 모든 기업에서 마이너스 성장률을 기록했다.

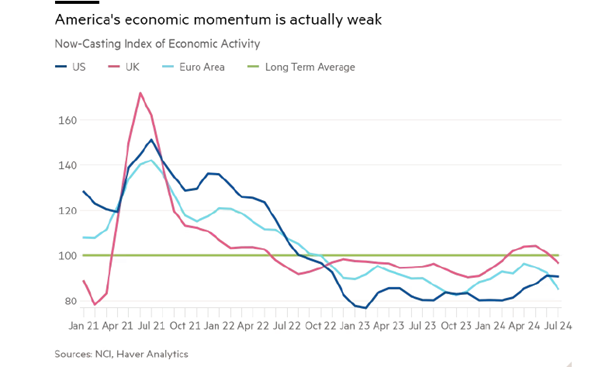

실제로 경제 활동을 앞으로 나아가게 하는 추진력이 약화되고 있다.

실제로 경제 활동을 앞으로 나아가게 하는 추진력이 약화되고 있다.

현실적으로 미국 경제는 주요 G7 국가들 중 가장 좋을 수는 있지만, 빠르게 성장하고 있는 것은 아니다. 물론 유럽과 일본의 상황은 훨씬 더 나쁘다 – 이에 대해서는 나중에 다시 다룰 예정이다. 영국은 상황이 너무 나빠서 영국 중앙은행이 정책 금리를 인하하기로 결정했다. 영국의 주요 인플레이션은 2%로 급격히 떨어졌지만, 이는 영국 경제가 침체하고 있기 때문이다.

요약하자면, 미 연준은 9월 회의에서 정책금리를 인하할 것이 거의 확실하며, 이미 이를 시사했다. 그러나 영국 중앙은행이 이미 직면한 것처럼 경기 침체를 피하려면 선택의 여지가 없기 때문에 연준은 2% 인플레이션 목표 달성에 실패한 채 살아야 한다. 미국 가계는 상점과 주요 서비스에서 더 많은 인플레이션에 직면하게 될 것이다.

[출처] The Fed fails

[번역] 이꽃맘

- 덧붙이는 말

-

마이클 로버츠(Michael Roberts)는 런던 시에서 40년 넘게 마르크스 경제학자로 일하며, 세계 자본주의를 면밀히 관찰해 왔다. 참세상은 이 글을 공동 게재한다.

![[클린룸 안의 사람들: 오퍼레이터 최유선 이야기] ① 보통 사람들 사는 것처럼 살고 싶었어요](/data/article/11/260204b1.jpg)